从摄像头滤光片头部厂商五方光电(002962.SZ)增收不增利的业绩表现看出,行业内卷现象非常严重。

4月22日五方光电公布了年度业绩报告。公司2021年实现营收7.9亿元,同比增长33.9%;净利8458万,同比下滑39.1%。

4月25日,五方光电股票收盘价为9.15元,较上个交易日(4月22日)下跌8.4%。

“出现这个结果很正常,因为行业已经杀成血海。”国内一线滤光片企业高管强哥说,这几年手机市场需求疲软,加上疫情影响,为了抢单大家都在打价格战,产品单价相比以前已经下降了一半以上。

2021年五方光电全年实现产品销量10.8亿片,同比增加8%。值得注意的是,五方光电去年经营活动产生的现金流量净额为1.4亿元,同比下滑了46.3%。

专业证券分析师钟龙(化名)表示,这说明五方光电可能为了强占市场,以赊账销售形式出货,导致应收账款居多。

数据显示,五方光电去年应收账款为1.8亿元。

五方光电在年报中称,已经首次进入A公司手机光学滤光片的供应链,对公司极具战略意义。潮电智库致电五方光电证券代表处,求证A公司是否为苹果公司,但对方表示不方便透露。

受挫智能手机

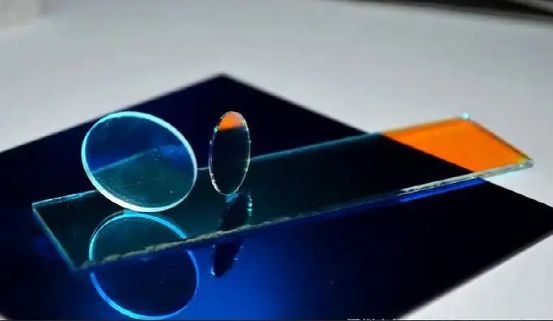

滤光片可用于消除红外光对成像的影响,是摄像头的必备组件,智能手机模组厂商是其最重要的下游客户。

作为手机摄像头中不可或缺的结构件,滤光片占摄像头总成本不过3%,其曝光率明显低于镜头、马达、芯片、模组等产品,但竞争惨烈程度更甚。

滤光片市占率第一的水晶光电(002273.SZ),去年同样增收不增利。3月9日,水晶光电2021年报显示,公司主营收入38.1亿元,同比上升18.2%;实现净利润4.4亿元,同比下降0.3%。

从水晶光电和五方光电的业绩表现分析,虽然净利出现不同程度的下滑,但出货量和营收大幅提升,这说明在客户订单争夺战中他们仍占得先机,也意味着其他不少厂商生存空间更小。

4月初,天风国际分析师郭明錤在社交媒体上发布消息称,中国各大安卓手机品牌2022年出货计划迄今已削减约1.7亿部订单,占2022年原出货计划的20%。

根据旭日大数据统计,2021年全球手机出货量为13.7亿部,同比下降10%;其中智能手机出货量为11.2亿部,同比下滑8%。旭日大数据估算,在未来三年,全球智能手机将在11亿-12亿部之间波动。

产能过大,需求减少,价格下行等因素,导致滤光片行业一片哀鸿。

强哥说,“一些同行准备撤离了。有的已经在做资产折旧处理,五六百万的进口设备才卖几十万,略好于废铁价。”

押注AR+业务

公开资料显示,五方光电成立于 2012年,是专门从事精密光电薄膜元器件的研发、生产和销售的企业,主要产品包括红外截止滤光片和生物识别滤光片。

2019年9月17日,五方光电在深圳A股上市。

经过多年经营,五方光电已经进入全球多个智能手机品牌的供应链,产品已用于华为、小米、OPPO、VIVO等多个知名智能手机品牌。此外,公司与欧菲光、舜宇、丘钛、信利光电等国内主要摄像头模组厂商保持了紧密的合作关系。

五方光电表示,受中美贸易摩擦持续、芯片供应紧缺等因素影响,智能手机市场表现不及预期,叠加智能手机市场竞争格局调整,上游摄像头模组及光学元器件行业竞争加剧,公司业务受到一定程度的影响;同时,受下游客户成本压力影响,公司相关产品价格有一定降幅。

据五方光电“报告期内公司所处的行业情况”分析,汽车、AR/VR、安防等行业加速步入智能化、网联化,将是未来滤光片行业新的增长动力。此外,3D成像和传感技术快速迭代,将带动核心元器件生物识别滤光片的发展。

目前,水晶光电产品已经应用于智能手机、数码相机、平板电脑、可穿戴设备、笔记本电脑、安防监控、汽车电子、防护用品等下游终端产品。

水晶光电今年3月底接受机构调研时表示,光学元器件业务是公司的压舱石业务。十四五期间公司会大力发展汽车电子AR+业务,作为公司第二个战略重点。

在AR眼镜领域,水晶光电布局并掌握衍射光波导、反射式光波导及折返式多条技术路径;在汽车电子领域,公司布局的AR-HUD并实现国内率先量产,预计2022年将有更多搭载公司HUD的车型量产上市。

数据显示,水晶光电AR板块去年的营收为1.2亿元,同比增长95%。